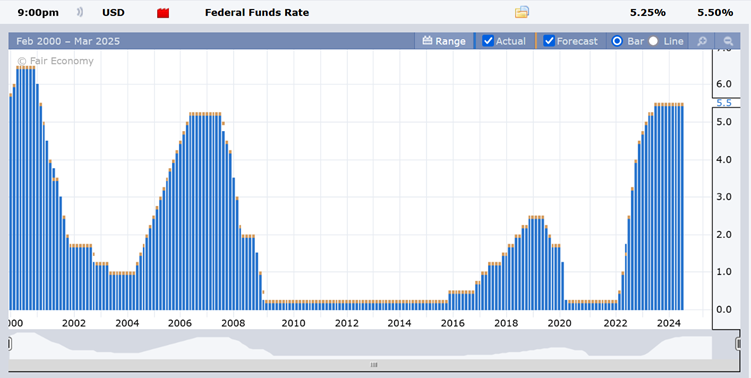

تأثير خفض الفائدة

يستعد السوق العالمي والمستثمرون لمتابعة اجتماع البنك الفيدرالي الأمريكي المقرر في يومي الثلاثاء والأربعاء، 17 و18 سبتمبر 2024، حيث أشار جيروم باول، في ندوة جاكسون هول الأسبوع الماضي، إلى أن البنك المركزي يفكر في خفض أسعار الفائدة بسبب التغيرات في الظروف الاقتصادية، فلماذا يعتبر هذا الإعلان هامًا، وما هو الأثر المحتمل له على السوق والمتداولين؟ كل ذلك وأكثر يمكن التعرف عليه والتوسع فيه عبر الإنضمام لأكاديمية المتداولين.

لماذا يخفض الفيدرالي سعر الفائدة؟

يخفض بنك الاحتياطي الفيدرالي أسعار الفائدة من أجل تحفيز النمو الاقتصادي، حيث أن انخفاض تكاليف التمويل يشجع على الاقتراض والاستثمار. ومع ذلك، عندما تكون أسعار الفائدة منخفضة للغاية، يمكن أن تؤدي للنمو المفرط والتضخم، مما يقلل من القوة الشرائية ويعوق التوسع الاقتصادي، ولذا يجب ضبطها ومتابعتها بشكل دقيق ودوري من جانب الفيدرالي.

كيف يؤثر خفض أسعار الفائدة على المستهلكين؟

ارتفاع أسعار الفائدة بشكل عام يجعل تكلفة السلع والخدمات أكثر تكلفة بالنسبة للمستهلكين لأن تكلفة الاقتراض ترتفع. فالمستهلكون الذين يرغبون في شراء المنتجات التي تتطلب قرضًا، مثل شراء منزل أو سيارة، سيدفعون أكثر بسبب ارتفاع سعر الفائدة على القروض. وهذا يثبط الإنفاق ويبطئ الاقتصاد. وعندما تنخفض أسعار الفائدة، يكون العكس صحيحًا.

وتتجه توقعات الخبراء إلى احتمال كبير لتخفيض الفائدة في الاجتماع المقبل، حيث أشار أحد أعضاء مجلس الاحتياطي الفيدرالي إلى خطر تباطؤ نمو سوق العمل وتراجع عدد الوظائف كعوامل داعمة لتخفيض الفائدة.

توقعات خفض سعر الفائدة

مع اقتراب هذا الاجتماع الحاسم، أصدرت بنوك الاستثمار العالمية توقعاتها بشأن نتائجه المحتملة وتأثيرها على الاقتصاد العالمي، حيث تشير أغلب التوقعات إلى أن الاجتماع القادم للبنك الفيدرالي الأمريكي في سبتمبر 2024 قد يشهد خفضًا في سعر الفائدة على الدولار بمقدار يتراوح بين 25 و50 نقطة أساس.

تأثير خفض سعر الفائدة على الأسواق

كان رد فعل السوق على قرار احتمال خفض سعر الفائدة سريعاً وملحوظاً؛ حيث استجابت الأسواق المالية بشكل إيجابي للخبر، فارتفعت الأسواق، فمثلًا سجلت مؤشرات الأسهم الرئيسية مكاسب كبيرة، وأدى احتمال انخفاض تكاليف الاقتراض إلى تعزيز معنويات المستثمرين في القطاعات التي تتأثر بأسعار الفائدة مثل الإسكان والتقنية.

ويمتد تأثير هذا الإعلان إلى المستوى العالمي، حيث يؤدي خفض أسعار الفائدة في الولايات المتحدة إلى تراجع قيمة الدولار الأمريكي، مما يجعل الصادرات الأمريكية أكثر تنافسية وقد يؤدي إلى تضييق العجز التجاري الأمريكي.

وبالنسبة للبلدان التي ترتبط عملاتها بالدولار أو تعتمد بشكل كبير على الديون المقومة بالدولار، فإن ضعف الدولار قد يمثل تحديات في إدارة سياساتها النقدية الخاصة، لذا تقوم البنوك المركزية العالمية بتعديل سياساتها النقدية استجابة لتحركات الاحتياطي الفيدرالي.

فعلى سبيل المثال، قد تؤجل البنوك المركزية في أوروبا وآسيا رفع أسعار الفائدة الخاصة بها أو حتى تفكر في خفضها لمنع عملاتها من الارتفاع بشكل كبير مقابل الدولار، مما قد يضر بتنافسية صادراتها.

وربما يلتقط الراغبون في شراء المنازل أنفاسهم أخيراً في عام 2024. فأسعار الفائدة على قروض الرهن العقاري تتراجع عادة بالتوازي مع خفض الفائدة الفيدرالية، مما قد يساعد على تخفيف أزمة ارتفاع أسعار المنازل والتي تجاوزت القدرة الشرائية في مختلف أنحاء العالم.

تأثير خفض سعر الفائدة على المتداولين

يُعتبر خفض أسعار الفائدة بشكل عام عاملاً إيجابياً يحفز أسعار الأسهم، لا سيما أسهم النمو التي تكتسب قيمتها من قدرة الشركات على تحقيق أرباح في المستقبل. ويدعم ذلك أيضاً ما يُسمى بالأصول الخطرة، ومن بينها أسهم التكنولوجيا منخفضة الجودة والسندات مرتفعة العوائد.

أيضا خفض سعر الفائدة يؤثر على متداولي الفوركس، فعندما تنخفض أسعار الفائدة سينخفض الدولار أمام العملات الأخرى، وبالتالي تكون فرصة لشراء بعض الأزواج مثل اليورو دولار EUR/USD. كما أن انخفاض الدولار قد يخفض أسعار الذهب ومعظم السلع المرتبطة بالدولار مثل النفط.

أما في سوق السندات فإن خفض سعر الفائدة سيؤدي لانخفاض الفائدة على السندات الجديدة وارتفاع العائد على السندات المتداولة.

وبالنسبة للعملات الرقمية فإنها تكتسب نماطًا مشابهًا لأسهم التكنولوجيا، حيث تستفيد -أحيانا- من انخفاض أسعار الفائدة كونها من ضمن أصول الاستثمار ذات المخاطر.

إيجابيات خفض سعر الفائدة

- يصبح الحصول على المال أقل تكلفة، حيث يزداد استعداد الناس وقدرتهم على اقتراض الأموال.

- زيادة الانفاق وتحفيز النشاط الاقتصادي.

- زيادة فرص العمل بسبب التوسع الاقتصادي.

- أسعار الفائدة المنخفضة تحفز عمليات الشراء الكبيرة من قبل المستهلكين مما يؤدي لتوسع الشركات وبالتالي زيادة الأرباح.

عيوب خفض سعر الفائدة

إذا كانت أسعار الفائدة قصيرة الأجل منخفضة بالنسبة إلى أسعار الفائدة طويلة الأجل، فقد تفرط البنوك والمؤسسات المالية الأخرى في الاستثمار في الأصول طويلة الأجل، مثل سندات الخزانة. فإذا ارتفعت أسعار الفائدة بشكل غير متوقع، ستنخفض قيمة تلك الأصول (تتحرك أسعار السندات والعوائد في اتجاهين متعاكسين)، مما يعرض البنوك لخسائر كبيرة.

وهناك تكلفة ثانية لخفض أسعار الفائدة وهي اتجاه المستثمرين للبحث عن الأصول ذات العوائد المرتفعة والتي تكون أكثر مضاربة مثلما حدث في الفترة 2003-2004، حيث اختار العديد من المستثمرين، الذين واجهوا خيارات مماثلة، الاستثمار بكثافة في الأوراق المالية المدعومة بالرهن العقاري، حيث كان يُنظر إليها في ذلك الوقت على أنها تقدم عوائد عالية، ولكن عندما تتجه معظم الموارد الاقتصادية للاستثمار في أنشطة المضاربة، تزداد مخاطر حدوث أزمة مالية – خاصة إذا تم استخدام مبالغ زائدة من الرافعة المالية في هذه العملية.

الخلاصة

سعر الفائدة يعتبر أداة هامة جدا لضبط إيقاع وحركة الاقتصاد الكلي وأسواق المال، وسواء ارتفع أو انخفض فإن لكل وضع إيجابيات وسلبياته، ولذا يحرص الفيدرالي جدا على متابعة متغيرات الاقتصاد المختلفة للتأكد مما إذا كان سعر الفائدة في مستوى ملائم أو يحتاج لتعديل. وللتعرف أكثر على تفاصيل العلاقة بين سعر الفائدة وأسواق المال، قم بالانضمام إلى أكاديمية المتداولين واستفد من خبرائها.